Er de lave renters tid forbi?

Siden finanskrisen har vi været begunstiget af historisk lave renter. Det har været godt for privatøkonomien og for virksomhedernes finansiering af investeringer og drift. Her små 10 år efter finanskrisen ser vi tegn på, at centralbankerne i mange lande er begyndt at sætte renten op eller neddrosle stimulusprogrammer. Det forventes, at den amerikanske centralbank vil sætte renten op 3 – 4 gange i år. Den europæiske centralbank har fra årsskiftet nedsat støtteopkøb af obligationer fra 60 mia. euro til 30 mia. euro om måneden, og vil gøre det frem til september måned.

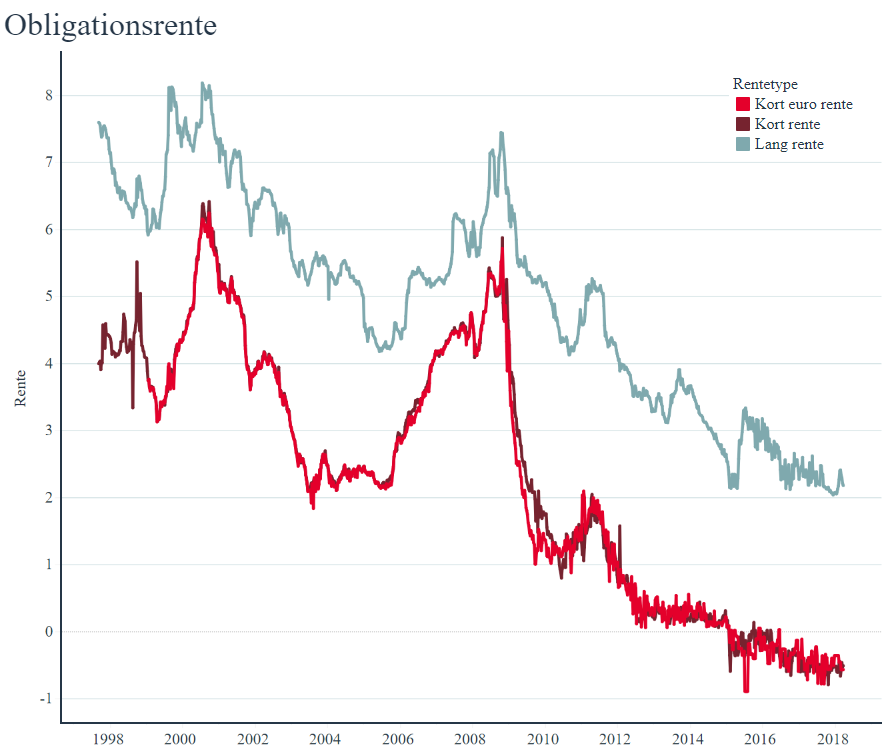

Herunder er de seneste 20 års udvikling i den danske korte- og lange rente.

Kilde: Finans Danmark

Stærk global økonomi

Den Internationale Valutafond (IMF) forudsiger en global vækst på 3,9% i 2018 og 2019, hvilket er ganske pænt set i historisk perspektiv. Med en stærk vækst følger der typisk en stigende inflation med pga. ressourceknaphed og derigennem forventeligt også et stigende renteniveau. Centralbankerne er bange for overophedning og bruger renten til at dæmpe væksten. USA hævede den ledende rente til niveauet 1,50 – 1,75% den 21. marts 2018, og forudser en rente på 3,40% i 2020.

Hvad betyder det for dine investeringer?

Obligationsejerne har i de sidste 30 år fået et unormalt stort afkast, idet renten mere eller mindre har været faldende til gavn for kursen på obligationerne. Hvis vi går ind i en periode med stigende renter, vil det derfor omvendt betyde underafkast på obligationer. For aktierne er den traditionelle tankegang, at det vil blive dyrere at finansiere drift og investeringer og at aktiekurserne derved vil falde.

Hvad sker der med alternative investeringer?

Vi har de sidste år set mange banker og pensionskasser mfl. tilbyde investeringer i infrastruktur, ejendomme, vindmølleparker, solcelleanlæg m.m. Alle disse investeringer er baseret på et afkast til investorerne, som overgår den risikofrie rente, altså renten på stats- og realkreditobligationer. Yderligere er mange af projekterne finansieringstunge og hænger kun sammen fordi finansieringen er sket til meget gunstige rentevilkår. Ligesom obligationerne vil falde i kurs, så vil mange af disse projekter også blive værdisat anderledes og sandsynligvis til en lavere værdi – lidt ligesom vores privatboliger.

Hvordan skal du investere?

Hvis du er obligationsinvestor, bør du overveje at reducere i løbetiden på din obligationsbeholdning. Hellere acceptere en meget lav rente i en periode og holde på formueværdien, end at se formuen reduceret pga. kursfald. Hvis du f.eks. har en 2% 30-årig realkreditobligation, så er kursen p.t. ca. 96. Hvis den lange rente stiger med bare 2%, så vil kursen teoretisk falde til ca. kurs 75. Du er så mere eller mindre bundet til at beholde obligationen til udløb for at få din investering hjem. I mellemtiden vil du få en rente, som er markant under markedsrenten.

Når du investerer i helt korte obligationer, vil du udover at sikre din formue, også have den fordel, at du kan geninvestere udtrækninger og renter til en formodentlig stadig højere markedsrente.

Hvis du er aktieejer, så er din investering typisk baseret på en langsigtet horisont. Stigende renter er som udgangspunkt ikke godt for selskaberne – men i øjeblikket er rentestigningerne baseret på øget vækst, hvilket på den anden side er godt for de fleste selskaber. De selskaber, der umiddelbart bliver hårdest ramt af stigende rente, er de selskaber, som har en stor gæld. Mange sektorer har altid en stor gæld (gearing af egenkapitalen), det gælder f.eks. forsyningsselskaber, teleselskaber og banker.

De (måske) gode råd

Der er jo ingen som kender dagen i morgen og vi har blandt andet set, at Japan har været mere eller mindre i recession (negativ vækst) siden 1990, betydende lav rente i hele perioden. Det kan naturligvis også være en mulighed, men de seneste års globale vækst indikerer anderledes. Vi har i mange år sagt, at den lave rente er uholdbar – men alligevel er den kun faldet. Det kan blive lidt som fortællingen om ”Peter og ulven” – vi bliver lullet i søvn af at høre den samme historie om og om igen, hvorefter ulven kommer.

Du bør derfor se din portefølje igennem for lange obligationer, herunder placering i lange erhvervsobligationer og statsobligationer fra højrentelande. Hvis du tror på stigende rente, bør du reducere i obligationsporteføljen.

Hvis du har aktier i selskaber som har en stor balance, så vil disse alt andet lige have det sværest med stigende rente og du bør overveje at reducere og købe balancestærke selskaber.

I StockRate investerer vi i korte solide erhvervsobligationer som giver et mindre positivt afkast, idet vi hellere vil have et mindre afkast og bevare formuen intakt.

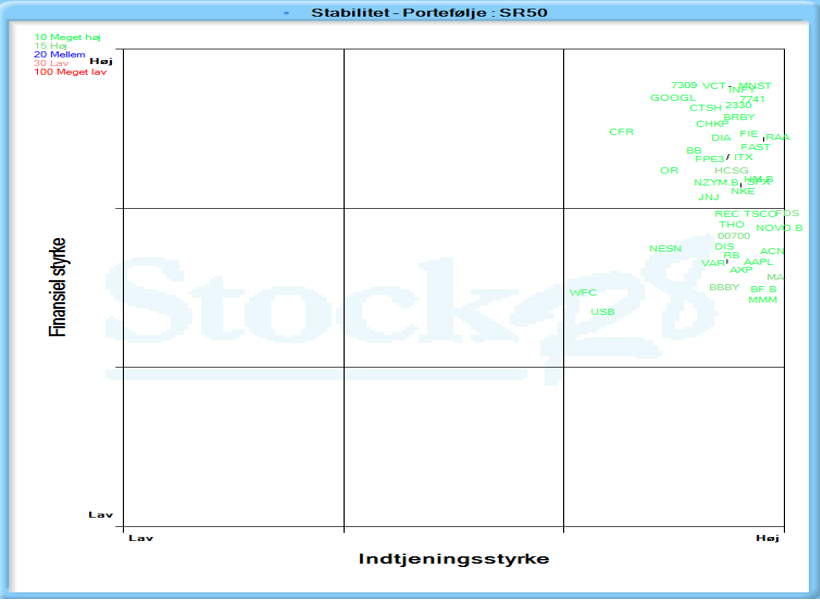

I StockRate bruger vi StockR8 -modellen til at finde de økonomisk stærkeste selskaber blandt mere end 65.000 selskaber globalt. De selskaber vi investerer i, har typisk en stærk balance (begrænset gæld) og vi tror på at netop disse selskaber vil kunne udnytte den globale vækst, uanset om renten skulle stige.

For mange af selskaberne gælder endvidere, at deres kontantbeholdning er ganske stor, og en stigende rente vil derfor have en positiv effekt for afkastet.

Finansiel styrke – Indtjeningsstyrke – Stabilitet er blandt andet de egenskaber vi udvælger efter:

Vil du have en analyse af din portefølje, er du altid meget velkommen til at kontakte os for en gratis gennemgang og gode råd.

Disclaimer: Dette materiale er udarbejdet af Fondsmæglerselskabet StockRate Asset Management A/S (”StockRate”), og skal af læseren ikke ses som en opfordring eller anbefaling til at købe eller sælge de omtalte værdipapirer. Oplysningerne må ikke opfattes som anbefalinger eller rådgivning, og StockRate kan ikke holdes ansvarlig for tab forårsaget af læserens dispositioner på baggrund af de oplysninger, der fremgår af materialet. StockRate vil bestræbe sig på, at oplysningerne i materialet er korrekte, men kan ikke garantere dette, og StockRate påtager sig intet ansvar for fejl eller udeladelser.

Læseren skal være opmærksom på, at investeringer kan være forbundet med risiko for tab, og at de historiske afkast ikke er en garanti for, at dette afkast og kursudvikling kan realiseres i fremtiden. For yderligere information kan du altid kontakte en af vores rådgivere på info@stockrate.dk.

Disclaimer:

Dette markedsføringsmateriale er udarbejdet af Fondsmæglerselskabet StockRate Asset Management A/S (”StockRate”), og skal af læseren ikke ses som en opfordring eller anbefaling til at købe eller sælge de omtalte værdipapirer. Oplysningerne må ikke opfattes som rådgivning, og StockRate kan ikke holdes ansvarlig for tab forårsaget af læserens dispositioner på baggrund af de oplysninger, der fremgår af materialet. StockRate vil bestræbe sig på, at oplysningerne i materialet er korrekte, men kan ikke garantere dette, og StockRate påtager sig intet ansvar for fejl eller udeladelser.

Godt at vide om risiko og afkast

Læseren skal være opmærksom på, at investeringer kan være forbundet med risiko for tab, og at de historiske afkast ikke er en garanti for, at dette afkast og kursudvikling kan realiseres i fremtiden. Inden du investerer i en fond, bør du læse prospektet, som er tilgængeligt hos fondsselskabet og central investorinformation.

For yderligere information kan du altid kontakte en af vores rådgivere på info@stockrate.dk.

Anders Hviid

Kundechef og Partner

Mangler du det fulde overblik over din økonomi?

Få et uforpligtende og gratis rådgivningsmøde med os.